こんにちは。

夫婦でFIREを目指している社畜妻です。![]()

私たちは今30代ですが、昨年(2022年10月くらい)からFIREを目指し始めました。

このFIREですが、経済的自立、というだけあって主に『投資』による資産収入で生きていくことが目標となります。もちろん例にもれず私たちも目指していますが、じゃあFIREを目指すうえでは何の数字が一番大切なのでしょうか?

年収?資産額?支出?

どうでしょう?(^^*)

FIREを目指している方は既にご存じかもしれませんが、↑のどれでもありません。

どれでもない!っていうのは言いすぎ(笑)ですが、組合せが必要ですね。

そうです。貯蓄率です。

貯蓄率:

貯蓄額 ÷ 手取り収入額 × 100(%)

【例えば】月20万円の手取り収入、貯蓄額が5万円の場合、

貯蓄率:5万円 ÷ 20万円 = 25%という風に計算できます。

じゃあこの貯蓄率ですが、どのくらいだったらいつFIREできるのでしょうか?

ということで本日は、私たちと同じく30代からFIREを目指す方のために、

『必要な貯蓄率』

×

『FIRE出来る可能性』

についてシミュレーションしてみたいと思います。

最後には効率的な貯蓄率のUP方法もお伝えしますので、ぜひ最後まで見てください(^^)

なお、動画でご覧になりたい方は以下のYouTube動画でどうぞ♪

そもそも世間の30代の貯蓄率は?

と、本題に入る前に世間の30代はどれくらいの貯蓄率なのか?を知っておきましょう。

自分が目指すべき貯蓄率って世間にとって普通なのか?低いのか高いのか?

はたまた今自分の貯蓄率は世間と比べてどうなのか?まずは現状把握することが大切です🙂

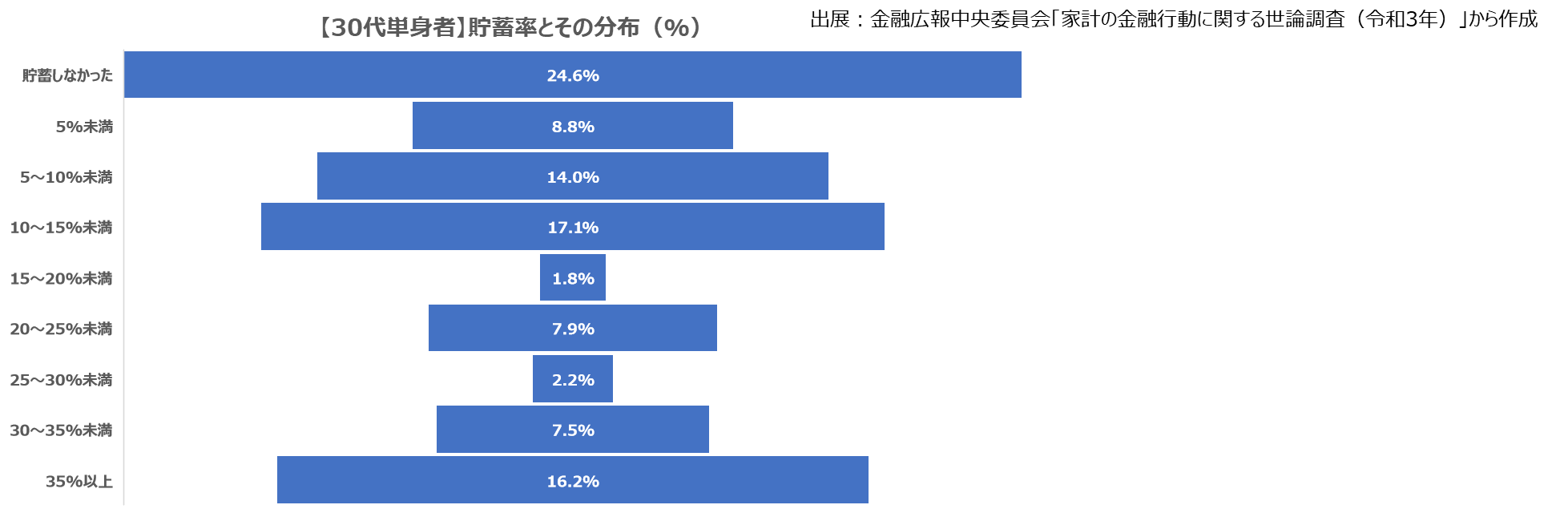

30代の単身世帯

- 『貯蓄しなかった』=貯蓄0の世帯が24.6%で、一番多いですね

- 貯蓄率10%-15%の世帯が17.1%と、2番目に多い

世間では『最低限これくらいは貯蓄しましょう』とされる貯蓄率10~15%なので、結構達成できている世帯も多いですね!

- 『貯蓄率の優等生』とされる30%以上は23.7%、結構いる!中でも特に貯蓄率35%以上の世帯は16.2%と、3番目に多い分布

とはいえ全体を見ると、「貯蓄率15%未満」と「貯蓄率30%以上」で二極化している傾向にあります。であれば、優等生ゾーンである「貯蓄率30%以上」には入っておきたいところです。(理由はのちほど)

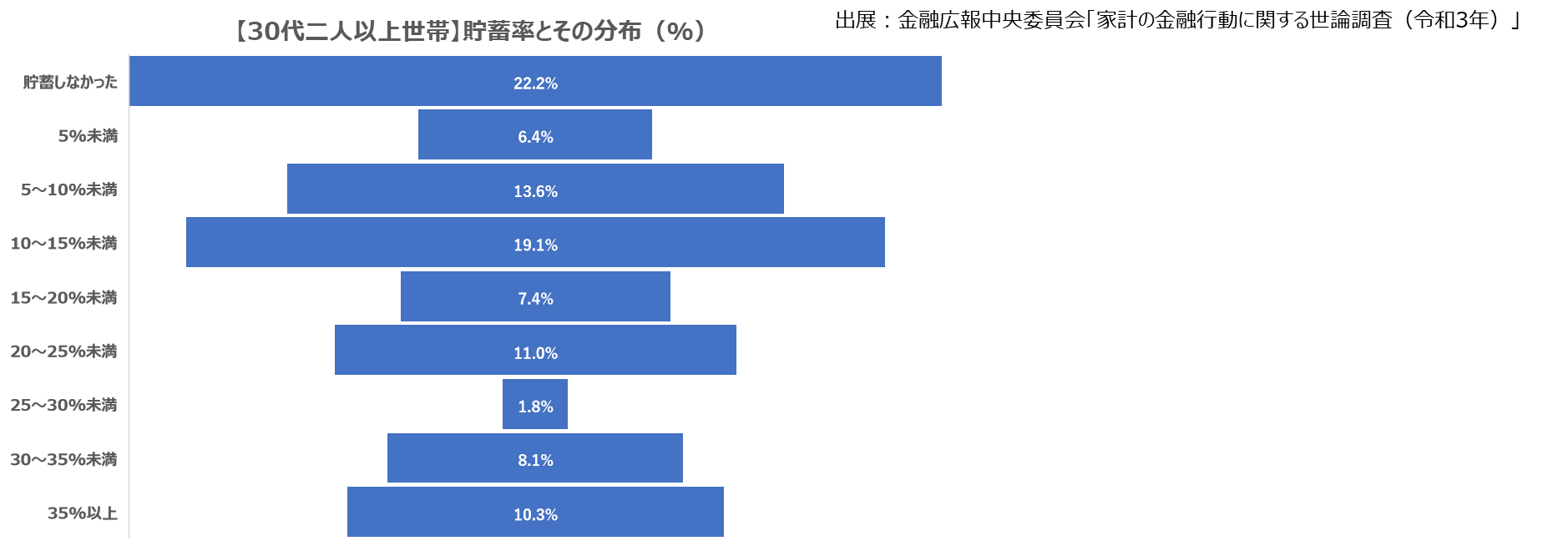

30代の二人以上世帯

- 変わらず『貯蓄しなかった』世帯が22.2%で、一番多い

- 単身と比べて「貯蓄率35%以上」世帯が、ガクッと減っている(単身:16.2%、今回:10.3%)

- 『優等生ゾーン』である貯蓄率30%以上に広げてみても、18.4%と減っている

やっぱり二人以上世帯となると出費が大きいライフイベントも多いせいか、優等生をキープするのは難しいようです。

FIREするには夫婦2馬力で稼ぐことは有効ですが、支出とのバランスを取るのは単身より難しいでしょう。貯蓄率を上げるには工夫が必要そうですね。

なぜ貯蓄率を上げる必要があるのか?

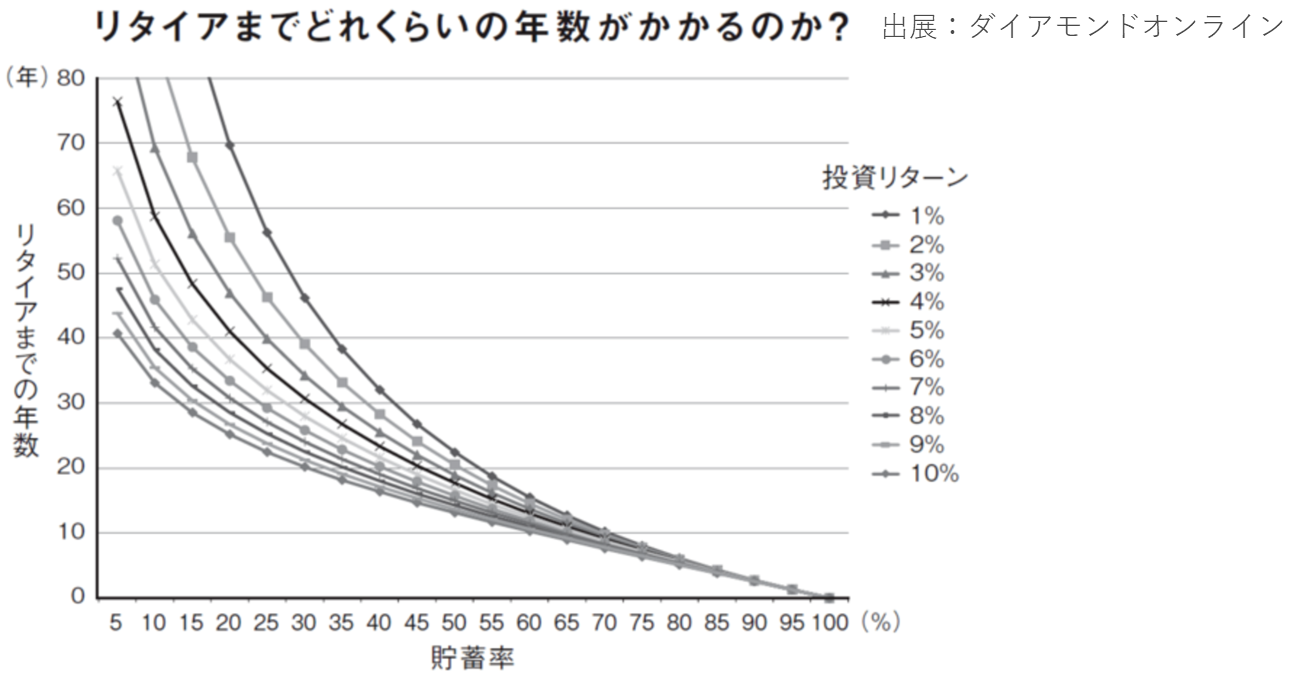

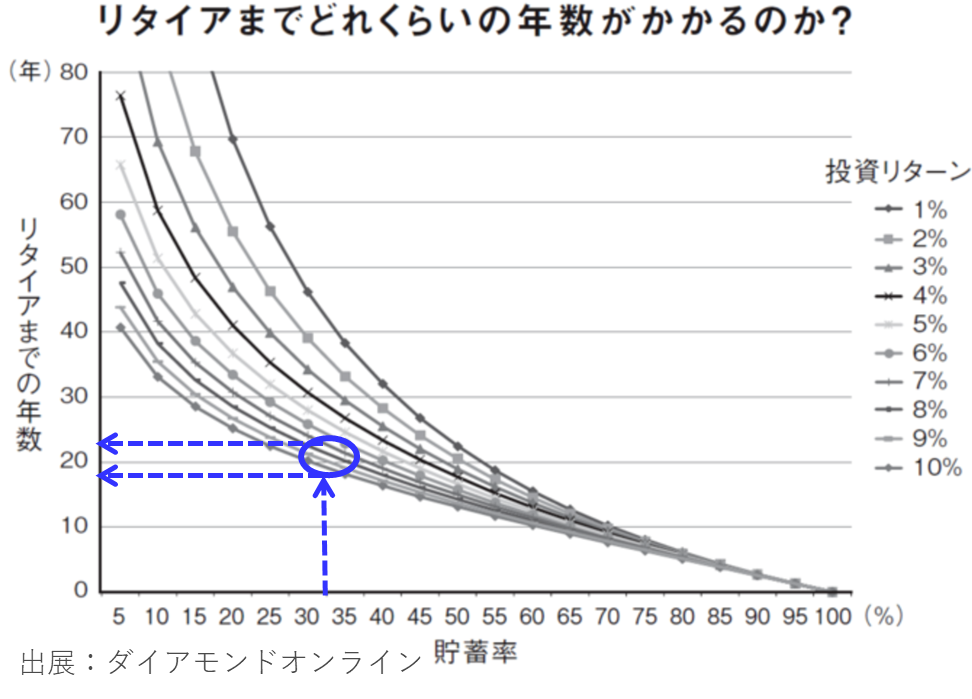

なぜこれまでの中で「貯蓄率の優等生ゾーンに入ろう」や「貯蓄率を上げる工夫が必要」などと発言してきたかというと、こちらの図です。↓

有名なものだと思いますが、投資リターン1%~10%ごとにいくらの貯蓄率だったら、何年でFIRE出来るか?という図になります。

【この図の前提】貯蓄=0からスタートした場合

例えば貯蓄率50%で投資リターン10%だったらFIREできるのは12~13年後という見方ができます。

つまり貯蓄率によって、FIREできるまでの年数が変わる!という事です。そして図をみれば分かると思いますが、貯蓄率を上げれば上げるほど、FIREが近づきます。

という事実が分かったところで、30代が目指すべき貯蓄率×FIRE可能性を見ていきましょう!

30代からFIREするための貯蓄率×FIRE年数

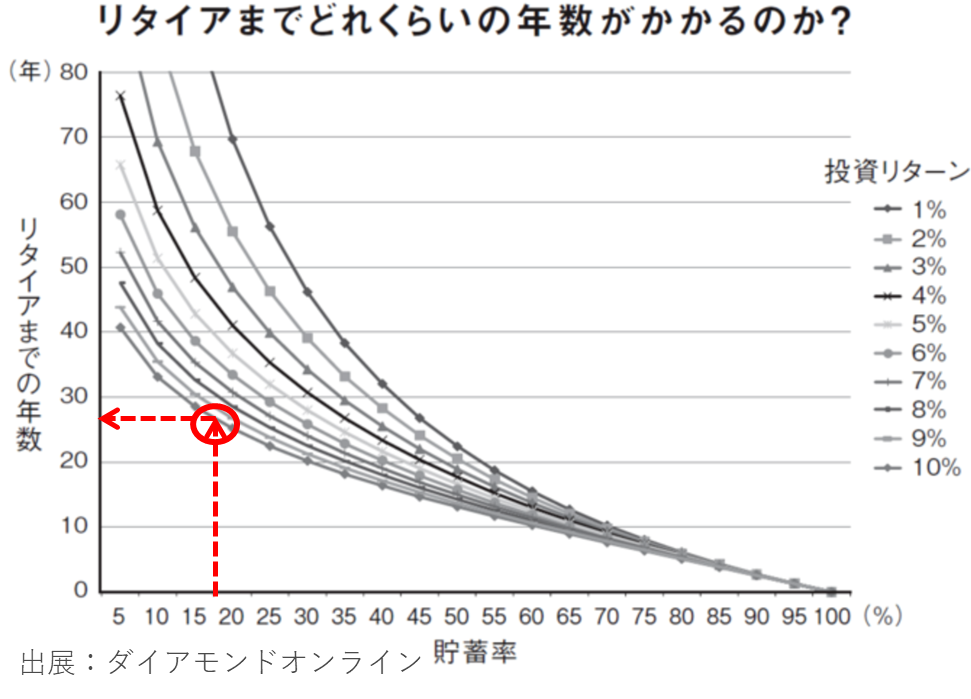

貯蓄率15%(30代の平均くらい)

単身、二人以上世帯どちらの貯蓄率も平均は15%くらいでした。

- 投資リターン10%で、FIREまで30年弱

30代で貯蓄=0という前提ではありますが、投資リターン10%でも30年弱かかるというのは非現実的ですね。年数も長いし、なによりリターン10%で30年間運用し続けるのが現実ではありませんね。

ということで、貯蓄率15%では全然不足している、という事になります😩

貯蓄率30%以上(優等生ゾーン)

続いては優等生ゾーンです。30代全体の5人に1人くらいの割合で居ました。

- 投資リターン10%で、FIREまで19年

- 投資リターン5%で、FIREまで25年

30歳から積立投資を始めて、50代でFIRE達成!というシナリオがギリギリ成り立ちそうな投資リターンと年数ですね😣

ギリギリではありますが、貯蓄0の状態で30代からFIRE目指し始めるなら、最低でも貯蓄率30%は欲しいですね。

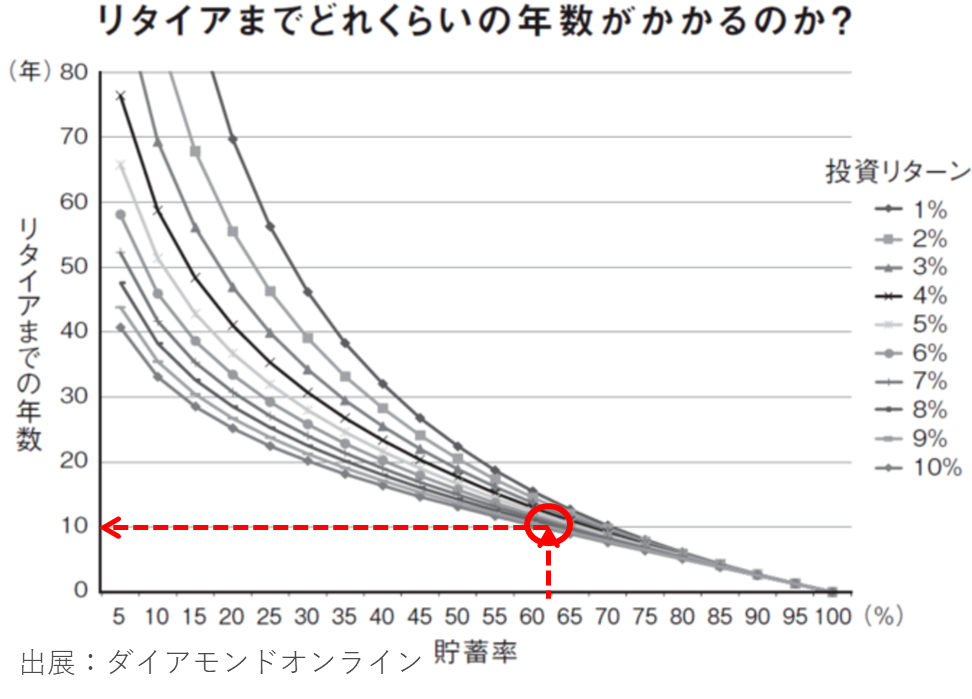

貯蓄率60%(倍にする)

それでは優等生の倍、貯蓄率60%まで引き上げたらどうでしょうか。

- 投資リターン10%で、FIREまで9年

- 投資リターン5%で、FIREまで11年

30代から長期投資を始めれば、40代でFIRE達成できそうですね!さらに途中で投資リターンが5%を下回っても50代に少し食い込んでFIRE!というシナリオもイケそうです😊

これは完全に主観ですが、10年前後がモチベーションを保てる目安なんじゃないかなと思います。それ以上長く、例えば20年かけてFIRE目指す、となるともはや定年を見据えるのと変わらなくなってくるのでは・・と思ってしまいます。

とはいえ貯蓄率60%は誰でも出来るものでは無いので、やはり20代のうちからコツコツと貯蓄をしておくことが有効ですね。或いは、圧倒的入金力を確保するか。(年収爆上げ)

まぁ貯蓄率60%は難しいとしても、貯蓄率30%はせめて超えておきましょう!ということで、現在それより貯蓄率が低い方向けに、どうやったら効率よく貯蓄率をUPできるのか?というお話をしたいと思います。

効率の良い貯蓄率の上げ方

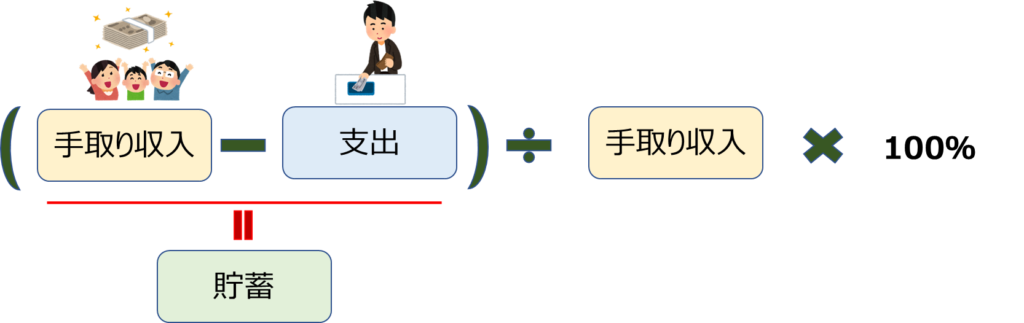

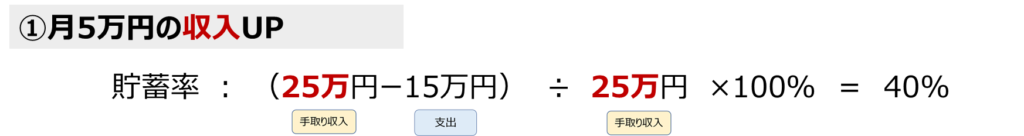

そのカラクリは、貯蓄率の計算式に隠されています。改めてですが、貯蓄率は以下の通り計算することができます。

言い換えれば、↓のようになりますよね?

ということは、貯蓄率を上げる方法は2つある事が分かると思います。

①手取り収入を上げる ![]()

②支出を下げる ![]()

では、①と②ですが、得られる効果は同じでしょうか?(^^)

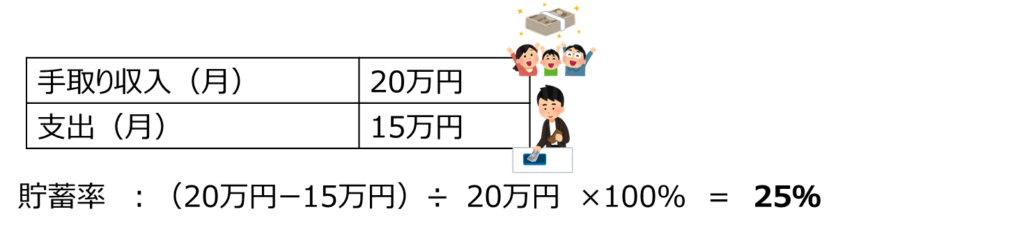

例えば:

この人がまず月5万円の収入UPしたとします。この場合手取りで5万円UPなので、額面はもっとUPさせる必要がありますね。

一方、月5万円の節約をしたとします。

そうです、支出を5万円下げた(節約)方が貯蓄率はUPします。

収入UPは税金考慮も必要ですから、圧倒的に支出を下げる方が効率が良いですよね。

最後に

という事で皆さん。

貯蓄=0の状態で30代からFIREを目指すためには、

- 現実的な投資リターン×FIREまでの年数を望む場合:貯蓄率60%あれば最高(笑)

- 現実的な貯蓄率×投資リターン×FIREまでの年数という3つを望む場合:最低貯蓄率30%は確保しよう!+20代の内からコツコツ貯蓄をしておく

という結論になりました。

結局のところ、こちら↓の記事でも書きましたが人生の途中で生き方を変えやすくするためにも早いうちからの資産形成というのは大切です。

昔のような終身雇用・頼れる年金制度・バラ色の老後が待っている、みたいな未来は、私たち世代にはもう来ないので、社会に身を任せるのではなく自分自身を頼りに生きていくためにも、FIREを目指さずとも資産形成することを強くおススメします。

社畜妻@社畜夫婦![]()

コメント